- Gesetz:

- § 14 UStG

- Problemstellung:

- Welche Folgen ergeben sich aus der E-Rechnungspflicht in der Praxis?

E-Rechnung kommt

Mit dem Wachstumschancengesetz hat der Gesetzgeber die sog. E-Rechnungspflicht im nationalen Umsatzsteuerrecht eingeführt. Die Pflicht tritt nun zum 1.1.2025 in einer ersten Phase in Kraft. Ein Großteil der Änderungen gilt allerdings erst mit Verzögerung ab 2027 oder 2028. Die zentralen Fragen der Berufspraxis sind hier: Können bestehende Abläufe im Unternehmen beibehalten werden? Wann muss wie umgestellt werden? Welche technischen Hürden sind zu überwinden? Über diese und weitere Fragen soll der nachfolgende Beitrag Auskunft geben.

Praxishinweis

BMF-Schreiben ist veröffentlicht!

FAQ-Katalog

Was haben wir Ihnen schon mit gegeben?

Sie haben von uns in diesem Zusammenhang bisher folgende Informationen bereits erhalten:

- Anmeldung zum Newsletter unter: https://www.neufang-akademie.de/newsletter

- Hinweis: Der hier aufgezeigte Artikel ist inhaltlich zu weiten Teilen mit unserem Artikel aus dem Newsletter 10/2024 identisch. Er ist allerdings auf die aktuelle Rechtslage angepasst und um eine Tz. 5 (Grundlage für ein Mandanten-Musterschreiben) ergänzt.

Was kommt noch?

Wir planen aktuell noch folgende Veranstaltungen zur Thematik E-Rechnung:

- Anmeldung unter: https://www.neufang-akademie.de/arbeitsgemeinschaften

- Anmeldung unter: https://www.neufang-akademie.de/arbeitsgemeinschaften

- Anmeldung unter: https://www.neufang-akademie.de/veranlagung

Praxishinweis

BMF steht noch aus - Sobald es kommt aktualisieren wir diesen Artikel

Kritisch ist, dass die Regelungen zum 1.1.2025 in Kraft treten und noch immer kein finales BMF-Schreiben zu den E-Rechnungen veröffentlicht wurde. Wir rechnen aktuell mit einer Veröffentlichung im Oktober oder November. Sobald das finale BMF-Schreiben veröffentlicht wird, werden wir diesen Artikel zeitnah für Sie kostenfrei aktualisieren. Im aktuellen Beitrag gehen wir vom derzeitigen Entwurf des BMF-Schreibens aus.

Rechtsgrundlagen bis 2024 vs. ab 2025

Rechtliche Grundlage

Nach § 14 Abs. 1 Satz 1 UStG ist „eine Rechnung jedes Dokument, mit dem über eine Lieferung oder sonstige Leistung abgerechnet wird, gleichgültig, wie dieses Dokument im Geschäftsverkehr bezeichnet wird.” An dieser grundsätzlichen Definition ändert der Gesetzgeber auch ab 1.1.2025 nichts.

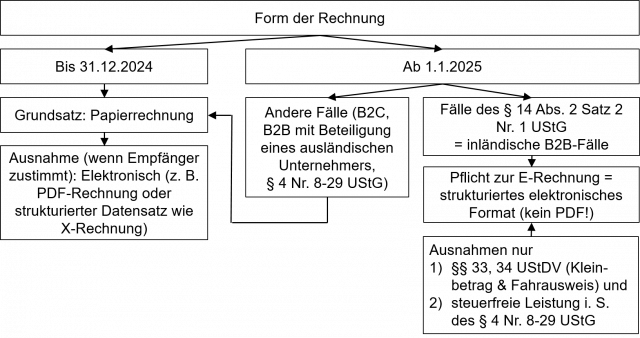

Die Unterschiede ergeben sich bei der Form der Rechnung, denn:

| bis 31.12.2024 gilt nach § 14 Abs. 1 Satz 7 f. UStG: | ab 1.1.2025 gilt nach § 14 Abs. 1 Satz 2 ff. UStG n. F.: |

| Rechnungen sind auf Papier oder vorbehaltlich der Zustimmung des Empfängers elektronisch zu übermitteln. Eine elektronische Rechnung ist eine Rechnung, die in einem elektronischen Format ausgestellt und empfangen wird. | Eine Rechnung kann als elektronische Rechnung oder vorbehaltlich des Absatzes 2 als sonstige Rechnung übermittelt werden. Eine elektronische Rechnung ist eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht. Eine sonstige Rechnung ist eine Rechnung, die in einem anderen elektronischen Format oder auf Papier übermittelt wird. Die Übermittlung einer elektronischen Rechnung oder einer sonstigen Rechnung in einem elektronischen Format bedarf der Zustimmung des Empfängers, soweit keine Verpflichtung nach Absatz 2 Satz 2 Nummer 1 besteht. |

In § 14 Abs. 2 Satz 1, 2 UStG n. F. gilt sodann ab 1.1.2025:

Keine Pflicht bei Steuerfreiheit nach § 4 Nr. 8-29 UStG

„Führt der Unternehmer eine Lieferung oder eine sonstige Leistung nach § 1 Absatz 1 Nummer 1 aus, ist er berechtigt, eine Rechnung auszustellen. In den folgenden Fällen ist er zur Ausstellung einer Rechnung innerhalb von sechs Monaten nach Ausführung der Leistung verpflichtet, wenn der Umsatz nicht nach § 4 Nummer 8 bis 29 steuerfrei ist:

Damit gilt zusammenfassend in Bezug auf die Form der Rechnung:

Wann E-Rechnungs-Pflicht?

Was ändert sich?

Damit ändert sich im Wesentlichen Folgendes:

Pflicht E-Rechnung bei B2B

Andere Fälle bleiben im alten System

PDF ist keine E-Rechnung

Keine E-Rechnungspflicht, wenn Ausländer beteiligt

Ist mindestens einer der beteiligten Unternehmer nicht im Inland oder in einem der in § 1 Abs. 3 UStG bezeichneten Gebiete ansässig, besteht keine Pflicht zur Ausstellung einer E-Rechnung nach § 14 Abs. 2 Satz 2 Nr. 1, 2. Halbsatz UStG. In diesen Fällen kann die gemäß § 14 Abs. 2 Satz 2 Nr. 1, 1. Halbsatz UStG auszustellende Rechnung auf Papier oder mit Zustimmung des Empfängers als E-Rechnung bzw. als sonstige Rechnung in einem anderen elektronischen Format ausgestellt werden3.

Welche Voraussetzungen gelten für E-Rechnungen?

Gesetzlicher Hintergrund

Was sind E-Rechnungen?

E-Rechnungen werden in § 14 Abs. 1 Satz 3 UStG als „Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht” definiert. Im Klartext handelt es sich folglich um einen maschinell lesbaren Datensatz. Zur Gewährleistung eines Standards regelt § 14 Abs. 1 Satz 6 UStG:

Strukturiertes maschinenlesbares Format

„Das strukturierte elektronische Format einer elektronischen Rechnung

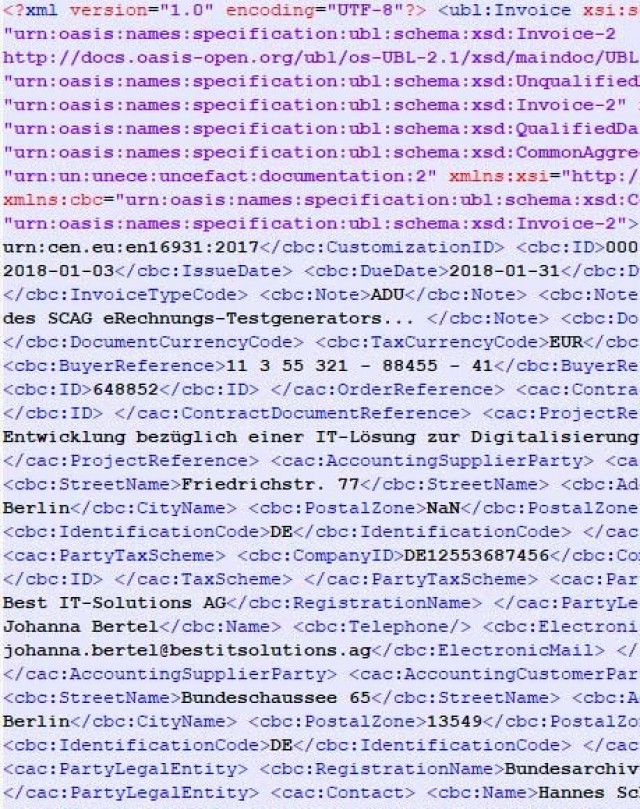

Grundlegende XML-Struktur nach EN 16931

Grundlage bildet EN 16931

Die vorstehende Nr. 1 entspricht der CEN-Norm EN 16931. Diese Norm wurde 2017 veröffentlicht und definiert einen europaweiten Standard, wie E-Rechnungen in Bezug auf ihre Daten aufgebaut und strukturiert sein müssen. Die bereits heute eingesetzten X-Rechnungen und ZUGFeRD-Rechnungen ab Version 2.0.14 entsprechen diesem Standard schon heute5. Auch die sog. B2G-E-Rechnungen (Business to Government) basieren bereits heute auf der CEN-Norm EN 16931 und erfüllen somit die Voraussetzungen der E-Rechnung.

Basis bildet XML-Struktur

Im Prinzip handelt es sich um eine XML-Struktur. Das Bundesinnenministerium hat auf seiner Webseite folgendes Beispiel einer solchen Rechnung veröffentlicht6:

Auch ausländische Format werden anerkannt

Die Verwendung elektronischer Rechnungsformate ist nicht auf nationale Formate beschränkt, sofern diese der europäischen Norm für die elektronische Rechnungsstellung und der Liste der entsprechenden Syntaxen gemäß der Richtlinie 2014/55/EU entsprechen. Für die elektronische Abrechnung inländischer B2B-Umsätze kann insofern auch eine Verwendung von weiteren europäischen Rechnungsformaten nach dem vorbezeichneten Standard in Betracht kommen, z. B. Factur-X (Frankreich) oder Peppol-BIS Billing7.

Praxishinweis

FAQ des BMI

Das Bundesministerium des Innern und der Heimat stellt schon heute einen FAQ-Katalog zur Thematik E-Rechnung unter der Website https://www.e-rechnung-bund.de zur Verfügung. Wir erwarten, dass dieser Katalog ausgebaut wird oder das BMF einen eigenen Katalog zur Verfügung stellen wird.

Wie Sie sehen, ist dieses Format aus Nutzer-Sicht schwer lesbar - aber nicht unlesbar -, kann aber sehr einfach maschinell verarbeitet werden.

Praxis: E-Rechnung ist grundsätzlich *.xml-Datei

Rein praktisch bedeutet dies, dass eine E-Rechnung z. B. als Anhang zu einer E-Mail an den Kunden versendet werden kann. Der Anhang muss der obigen CEN-Norm EN 16931 entsprechen. Der Kunde erhält im Anhang der E-Mail eine Datei, grundsätzlich mit der Dateiendung *.XML. Diese Datei ist sodann die E-Rechnung.

Praxishinweise

Kein § 14c UStG bei mehrfach Übermittlung

Zum 1.1.2025 genügt ein E-Mail-Postfach vollkommen!

Eine solche E-Rechnung ist als rein strukturiertes Datenformat konzipiert und ermöglicht, Rechnungsdaten direkt und ohne Medienbruch in die verarbeitenden Systeme zu importieren. Sie basiert auf einem XML-Format, das in erster Linie der maschinellen Verarbeitung dient, und eignet sich nicht für eine Sichtprüfung durch das menschliche Auge. Durch eine Visualisierungsanwendung kann der XML-Datensatz allerdings für den Menschen lesbar dargestellt werden10.

XML Datei muss Maschinen lesbar sein

Wichtig ist, dass E-Rechnungen Maschinen-lesbar sein müssen. „Lesbarkeit“ bedeutet in diesem Zusammenhang, dass der strukturierte Datensatz - z. B. die XML-Datei bei einer Rechnung, die der Normenreihe EN 16931 entspricht - maschinell auswertbar sein muss (maschinelle Lesbarkeit). Daher ist die zusätzliche Erstellung eines menschenlesbaren Dokuments nicht erforderlich. Denn die maschinelle Auswertbarkeit einer standardisierten Datei ermöglicht es auch, dass die Datei z. B. durch eine Visualisierungsanwendung menschenlesbar angezeigt werden kann. Die zusätzliche Übermittlung eines menschenlesbaren Dokuments (z. B. durch ein hybrides Format, siehe untenstehend, oder ein zusätzliches PDF-Dokument) ist somit nicht erforderlich, aber optional möglich11.

Hybride Formate als mögliche Praxis-Lösung

Auch hybride Formate wie ZUGFeRD als *.pdf möglich

Weil diese XML-Dateien mit einem Standard-Programm nur als unformatierter Buchstabentext und damit letztlich nur schwer leserlich sind, gibt es als Alternative sog. Hybrid-Formate wie z. B. die o. g. ZUGFeRD-Rechnungen ab Version 2.0.1. Die Dateiendung ist dabei *.PDF. Sie kann mittels jedes geläufigen PDF-Readers geöffnet und auch formatiert bzw. optisch aufgearbeitet werden. Neben der sichtbaren PDF-Version sind in die Datei sodann auch die Informationen der E-Rechnung als strukturiertes Datenformat gem. CEN-Norm EN 16931 enthalten. Daher enthalten diese hybriden Formate sowohl

Der Vorteil dieser hybriden Formate ist, dass der Nutzer diese formatiert öffnen und lesen kann; gleichzeitig kann die Datei aber auch ohne Scan maschinell verarbeitet werden. Der Nachteil solcher hybriden Formate ist, dass sich der Empfänger einer solchen Rechnung häufig nicht darüber im Klaren ist, dass er keine „normale” PDF-Datei vor sich hat, sondern eigentlich eine E-Rechnung, die zusätzlich auch noch eine anzeigbare PDF-Version enthält. Wird eine solche Datei einfach ausgedruckt, geht der maschinell verarbeitbare Teil der Datei natürlich verloren. Die eigentlich korrekte hybride PDF-Datei hat damit ihren Wert als E-Rechnung verloren.

Praxishinweis

In der Praxis wird hier wichtig werden, dem Mandaten begreiflich zu machen, dass die Datei unverändert an Sie als Steuerberatungsbüro weitergegeben werden muss. Ihr Buchhaltungsprogramm wird sodann in der Lage sein,

Ein hybrides Format besteht neben dem strukturierten Datenteil (z. B. XML-Datei) auch aus einem menschenlesbaren Datenteil (z. B. PDF-Dokument). Beide Datenteile sind in einer Datei zusammengefasst12.

Hybrid Format sollten in beiden Dateiinhalten gleiche Daten enthalten

Bei hybriden E-Rechnungen wäre es technisch denkbar, dass die Bilddatei (also die leicht lesbare PDF-Version) und die Maschinen lesbare E-Rechnung (XML-Anhang der PDF) unterschiedliche Daten enthalten. Im Fall von Abweichungen zwischen den strukturierten Rechnungsdaten und den sonstigen Informationen gehen die Daten des strukturierten Teils denen der Bilddatei vor. An der grundsätzlichen Zulässigkeit eines hybriden Formats ändert dies aber nichts13. Enthält der Bildteil keine von dem strukturierten Teil abweichende Rechnungsangaben nach §§ 14, 14a UStG, handelt es sich bei dem Bildteil um ein inhaltlich identisches Mehrstück14. Enthält der Bildteil dagegen abweichende Rechnungsangaben (z. B. aufgrund manipulativer Eingriffe eine andere Leistungsbeschreibung oder einen abweichenden Umsatzsteuerbetrag), stellt er ggf. eine weitere (sonstige) Rechnung dar, für die die Voraussetzungen des § 14c UStG zu prüfen sind. Dabei werden technisch begründete geringfügige Abweichungen, konkretisierende oder ergänzende Informationen (z. B. aus Gründen der Darstellung verkürzte Leistungsbeschreibung oder Rundungsdifferenzen) nicht beanstandet, wenn der Charakter als inhaltlich identisches Mehrstück nicht verloren geht. Ein Vorsteuerabzug ist auch in diesen Fällen nur aus dem strukturierten Rechnungsteil möglich15.

Vorläufig weiter zulässig: EDI-Verfahren

Auch EDI bleibt möglich

In der oben dargestellten Nr. 2 des § 14 Abs. 1 Satz 6 UStG n. F. werden die sog. EDI-Verfahren, die auch bereits heute im Einsatz sind, erfasst. Wir erwarten hier, dass diese sich künftig der CEN-Norm EN 16931 angleichen werden16.

Praxishinweis

Sollte Ihr Mandant bereits solche EDI-Abrechnungswege einsetzen, muss geprüft werden, ob diese bereits heute der CEN-Norm EN 16931 entsprechen. Dies ist eine technische Frage, die von der IT-Abteilung beantwortet werden muss. Sollte dies nicht der Fall sein, ist u. E. ratsam, eine Umstellung auf ein Format i. S. der CEN-Norm EN 16931 zu empfehlen.

Wahl des Formates innerhalb der EN 16931 und Übermittlungsform frei

Auf welches zulässige elektronische Rechnungsformat und welchen zulässigen Übermittlungsweg sich die Vertragsparteien einigen, ist zivilrechtlich zwischen ihnen zu klären. Für die Übermittlung von E-Rechnungen kommen beispielsweise der Versand per E-Mail, die Bereitstellung der Daten mittels einer elektronischen Schnittstelle, der gemeinsame Zugriff auf einen zentralen Speicherort innerhalb eines Konzernverbundes oder die Möglichkeit des Downloads über ein Internetportal in Betracht. Handelt es sich bei der E-Rechnung um einen öffentlich-rechtlichen Gebührenbescheid, gelten hierfür die allgemeinen umsatzsteuerlichen Regelungen, auch wenn das anzuwendende Verfahrensrecht ggf. abweichende Vorgaben macht17.

Zeitlicher Anwendungsbereich

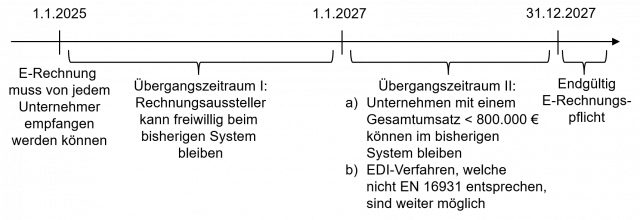

Ab 1.1.2025: E-Rechnung kommt und muss empfangen werden können

Die vorstehenden Grundsätze gelten grundsätzlich ab 1.1.2025. Ab diesem Datum werden E-Rechnungen zum gesetzlichen Standard und der Empfänger kann keine Papier- oder sonstige Rechnung mehr verlangen. Auch das Erfordernis der Zustimmung des Empfängers zur Abrechnung auf elektronischem Weg entfällt somit für E-Rechnungen ab 1.1.2025. Im Klartext bedeutet dies: Ihr Mandant kann nicht verhindern, dass der Leistungserbringer ihm eine E-Rechnung ausstellt. Damit muss jeder Unternehmer (auch Kleinunternehmer, Vermieter etc.) ab 1.1.2025 in der Lage sein, E-Rechnungen zu empfangen. Das bedeutet, dass Ihr Mandant über eine E-Mail-Adresse verfügen muss, auf welche die E-Rechnung gesendet werden kann. Dies sollte u. E. bei jedem Unternehmen der Fall sein. Die entsprechende E-Rechnung muss dann noch im Betrieb geöffnet/verarbeitet werden können. Dies kann auch ggf. über die Kanzleisoftware des Steuerberaters erfolgen.

Ausstellungspflicht erst ab 2027/2028

Somit besteht ab 1.1.2025 eine Pflicht zur Empfangsmöglichkeit. Eine Ausstellungspflicht gilt jedoch erst mit deutlichem Verzug. So regelt § 27 Abs. 38 UStG n. F.:

„Abweichend von § 14 Absatz 1 und 2 kann eine Rechnung

Überblick zum zeitlichen Anwendungsbereich

Damit gilt im Überblick:

Im Hinblick auf die o. g. Grenze von 800.000 € gilt ergänzend18:

Weitere Fragen und Antworten

Ist ein Vorsteuerabzug auch ohne E-Rechnung möglich?

Praxishinweis

Prüfungsschema

Zum Vorsteuerabzug in Zusammenhang mit E-Rechnungen gilt verkürzt:

- Keine Änderung am Vorsteuerabzugsrecht, d. h. aus Papier- und PDF-Rechnungen ist weiterhin ein Vorsteuerabzug möglich.

- Wenn eine E-Rechnung erzeugt wird (in diesem Zeitraum freiwillig nach dem Willen der rechnungserzeugenden Partei), kann auch aus dieser Vorsteuer gezogen werden.

- Grundsätzlich Vorsteuer nur noch aus E-Rechnung.

- Wurde versehentlich eine sonstige Rechnung (vor allem PDF- oder Papier-Rechnung) erstellt, kann dies durch den Rechnungsaussteller korrigiert werden, d. h. nachträglich und mit Wirkung für die Vergangenheit die sonstige Rechnung durch eine E-Rechnung ersetzt werden.

- Aber auch ohne diese Korrektur wird auch nach dem 31.12.2026/2027 ein Vorsteuerabzug aus PDF- oder Papier-Rechnungen möglich sein, wenn sich alle notwendigen Angaben aus einer solchen Rechnung ergeben. Dies sollte u. E. immer der Fall sein. Jedoch vermuten wir, dass die Verwaltung diesen Weg in der Praxis erschwert wird. Somit sollte sich immer darum bemüht werden, eine E-Rechnung zu erhalten.

Damit gilt verkürzt: Bis Ende 2026/2027 ändert sich zunächst gar nichts. Danach ist die E-Rechnung zwar Standard, aber auch sonstige Rechnungen genügen und können rückwirkend korrigiert werden. Damit ist das größte Risiko der E-Rechnungen von der Verwaltung massiv entschärft worden. Dies sollte lobend erwähnt werden.

Vorsteuer bis 31.12.2026 vollkommen unverändert

Nach diesem einleitenden verkürzten Schema nun die ausführlichen Ausführungen. Zunächst das wichtigste: Bis 31.12.2026 wird auch aus bisherigen Papier-Rechnungen und PDF-Rechnungen ein Vorsteuerabzug möglich sein.

Ab 2027/2028: Vorsteuer grundsätzlich nur aus E-Rechnung

Ab 2027/2028 gilt: Sofern nach § 14 Abs. 2 Satz 2 i. V. mit § 27 Abs. 38 UStG eine Verpflichtung zur Ausstellung einer E-Rechnung besteht, erfüllt nur eine solche dem Grunde nach die Anforderungen der §§ 14, 14a UStG. Eine sonstige Rechnung erfüllt in diesen Fällen nicht die gesetzlichen Anforderungen an eine ordnungsmäßige Rechnung19.

Grds. keine Vorsteuer mehr ab 2027/2028 aus PDF oder Papier-Rechnungen

Bestand eine Verpflichtung zur Ausstellung einer E-Rechnung und wird stattdessen eine sonstige Rechnung im Sinne von § 14 Abs. 1 Satz 4 UStG ausgestellt, handelt es sich nicht um eine ordnungsmäßige Rechnung i. S. von §§ 14, 14a UStG. Folglich berechtigt die ausgestellte Rechnung dem Grunde nach nicht zum Vorsteuerabzug nach § 15 Abs. 1 Satz 1 Nr. 1 UStG20.

Falsche Rechnungsformate können ab 2027/2028 rückwirkend geheilt werden

War der Rechnungsersteller zur Ausstellung einer E-Rechnung verpflichtet, kann eine stattdessen ausgestellte sonstige Rechnung (z. B. eine durch ein Kassensystem erzeugte Rechnung) nach Abschn. 15.2a Abs. 7 UStAE durch Ausstellen einer E-Rechnung berichtigt werden. Die E-Rechnung muss durch eine spezifische und eindeutige Bezugnahme auf die ursprüngliche Rechnung zum Ausdruck bringen, dass es sich um eine berichtigte Rechnung handelt. Eine solche Berichtigung wirkt unter den übrigen Voraussetzungen auf den Zeitpunkt der Ausstellung der sonstigen Rechnung zurück, auch wenn der Vorsteuerabzug zunächst nicht möglich gewesen ist21.

Falsche Rechnungsformate können auch nach 2027/2028 in Ausnahmen zur Vorsteuer berechtigen

Erfolgt keine Rechnungsberichtigung durch nachträgliches Ausstellen einer E-Rechnung, sind die in einer sonstigen Rechnung enthaltenen Angaben im Hinblick auf den Vorsteuerabzug als mögliche objektive Nachweise i. S. von Abs. 15.2a Abs. 1a UStAE zu berücksichtigen. Bei Anwendung dieser Regelung kann unter Anlegung eines strengen Maßstabes ein Vorsteuerabzug möglich sein, sofern die Finanzverwaltung über sämtliche Angaben verfügt, um die materiellen Voraussetzungen für den Vorsteuerabzug (ein Unternehmer erbringt an einen anderen Unternehmer eine Leistung, die dessen der Umsatzsteuer unterliegenden Umsätzen dient und für die die Umsatzsteuer tatsächlich entrichtet wurde) zu überprüfen. Bei einer inhaltlich richtigen und vollständigen sonstigen Rechnung werden die genannten Voraussetzungen regelmäßig erfüllt sein22.

Im Übrigen wird alleine wegen der Ausstellung der Rechnung im falschen Format der Vorsteuerabzug nicht beanstandet, sofern der Rechnungsempfänger anhand der ihm vorliegenden Informationen davon ausgehen konnte, dass der Rechnungsaussteller die Übergangsregelungen nach § 27 Abs. 38 UStG in Anspruch nehmen konnte. Über die Sorgfaltspflichten eines ordentlichen Kaufmanns hinaus braucht der Rechnungsempfängers keine weiteren Recherchen vorzunehmen. Fakten wie z. B. der mit diesem Rechnungsaussteller ausgeführte Vorjahresumsatz, die bekannte Größe des Rechnungsausstellers oder Kenntnisse aufgrund verbundener Unternehmensstrukturen sind aber zu berücksichtigen23.

Welche Unternehmer sind von der E-Rechnungspflicht betroffen?

Ansässigkeit der beteiligten Unternehmer

Pflicht für inländische B2B-Fälle

Die E-Rechnungspflicht gilt - vorerst24 - nur für B2B-Umsätze zwischen inländischen Unternehmern. § 14 Abs. 2 Satz 2 UStG definiert hierzu: „Ein im Inland oder in einem der in § 1 Abs. 3 UStG bezeichneten Gebiete ansässiger Unternehmer ist ein Unternehmer, der in einem dieser Gebiete seinen Sitz, seine Geschäftsleitung, eine Betriebsstätte, die an dem Umsatz beteiligt ist, oder in Ermangelung eines Sitzes seinen Wohnsitz oder gewöhnlichen Aufenthalt hat.” Es kommt hierbei nur auf den Unternehmenssitz an. Lässt sich z. B. ein inländischer Unternehmer von einem inländischen Unternehmer Waren in ein Lager in der Schweiz liefern, muss dennoch eine E-Rechnung ausgestellt werden. Dass der Umsatz nach § 4 Nr. 1 Buchstabe a, § 6 UStG steuerfrei ist, ändert hieran nichts, denn nur nach § 4 Nr. 8-29 UStG steuerfreie Umsätze sind von der E-Rechnungspflicht befreit.

Praxishinweis

Woher weiß ich um B2B-Eigenschaft des Empfängers?

Aus praktischer Sicht ist noch unklar, wie die Unternehmereigenschaft beiderseitig zuverlässig abgefragt/geprüft werden kann. Evtl. wird sich hier in der Praxis die Lösung durchsetzen, Rechnungen in mehreren Formaten auszustellen (d. h. per hybridem Format, siehe oben, oder Papierrechnung inkl. Downloadlink zu einer E-Rechnung).

Problematisch ist hierbei auch, dass es nicht allein auf den Status „Unternehmer“ ankommt (damit anders als bei § 13b UStG). Die E-Rechnungspflicht besteht freilich nur dann, wenn die Rechnung bzw. die darin abgerechnete Leistung „für das Unternehmen“ bezogen wird.

Atypische Unternehmer (Kleinunternehmer & Co.)

Auch atypische Unternehmer trifft E-Rechnungs-Pflicht

Ein weiteres Problem wird sich u. E. dadurch ergeben, dass auch Unternehmer, die von umsatzsteuerrechtlichen Sonderregelungen wie § 19 UStG (Kleinunternehmer), § 24 UStG (Land- und Forstwirt), § 25 UStG (Reisemargenbesteuerer) und § 25a UStG (Differenzbesteuerer) profitieren, von den E-Rechnungspflichten erfasst sind. D. h. auch solche Unternehmer müssen ab 2025 in der Lage sein, E-Rechnungen für ihre unternehmerischen Leistungseinkäufe zu empfangen und ab 2027/2028 in der Lage sein, solche Dokumente zu erstellen.

Häufig fehlt es am Bewusstsein nicht, dass man Unternehmer ist

Davon betroffen sind damit auch Photovoltaikanlagen-Anlagenbetreiber, Vermieter, Nebentätigkeitsunternehmer etc. Also Mandanten, die sich ihrem „Unternehmerstatus” typischerweise gar nicht bewusst sind. Insbesondere Kleinunternehmer sind verpflichtet, anderen Unternehmern E-Rechnungen auszustellen und müssen auch in der Lage sein, E-Rechnungen zu empfangen.

Praxishinweis

Auch wenn zum Zeitpunkt des Leistungsbezugs der Kleinunternehmer keinen Vorsteuerabzug hat, wird u. E. die Verwaltung auch für die Möglichkeit des § 15a UStG es für notwendig erachten, dass die Leistung, für die nun § 15a UStG z. B. nach dem Übergang zur Regelbesteuerung in Anspruch genommen wird, mittels E-Rechnung abgerechnet wurde.

Das BMF führt zu Rechnungen sog. atypischer Unternehmer aus25: Die Regelungen zur verpflichtenden Verwendung von E-Rechnungen gelten genauso für die Rechnungsausstellung in Form einer Gutschrift (§ 14 Absatz 2 Satz 5 UStG) sowie für Rechnungen

Sie gelten auch, wenn der Rechnungsempfänger ein Unternehmer ist, der Kleinunternehmer bzw. Land- und Forstwirt ist oder ausschließlich steuerfreie Umsätze (z. B. Vermieter einer Wohnung) ausführt. Ebenso gelten die Regelungen, wenn nur Teile der abgerechneten Leistungen der Pflicht zur Verwendung einer E-Rechnung unterliegen (z. B. bei teilweise steuerpflichtigen, teilweise nach § 4 Nr. 8 bis 29 UStG steuerfreien Umsätzen).

Wichtig: Im Rahmen des JStG 2024 ist gegenwärtig geplant, dass eine Rechnung eines Kleinunternehmers nach § 34a Satz 1 UStDV-E abweichend von § 14 Abs. 2 Satz 2 UStG immer als sonstige Rechnung i. S. von § 14 Abs. 1 Satz 4 UStG übermittelt werden kann. D. h. im Klartext: Für Kleinunternehmer gibt es (voraussichtlich) ausgangseitig keine E-Rechnungs-Pflicht!

Sind auch Gutschriften von der E-Rechnungspflicht erfasst?

Sind (Miet-)Verträge weiterhin als Rechnungsform möglich? Was gilt bei Dauerrechnungen?

Wie soll ein Vertrag eine E-Rechnung sein?

Verträge können als Rechnung angesehen werden, wenn sie die nach §§ 14, 14a UStG erforderlichen Angaben enthalten. In diesen Fällen ist zwischen der Verpflichtung zur Ausstellung einer E-Rechnung und der Möglichkeit zur Ausstellung einer sonstigen Rechnung zu unterscheiden. Besteht eine Verpflichtung zur Ausstellung einer E-Rechnung, kann der zugrundeliegende Vertrag als ergänzende Angabe in einem in der E-Rechnung enthaltenen Anhang aufgenommen werden28.

Einmalige E-Rechung bei Vertragbeginn bzw. -änderung genügt

Sofern eine Pflicht zur Ausstellung einer E-Rechnung bei einem Dauerschuldverhältnis (z. B. Mietverhältnis) besteht, ist es ausreichend, wenn einmalig für den ersten Teilleistungszeitraum eine E-Rechnung ausgestellt wird, in welcher der zugrundeliegende Vertrag als Anhang enthalten ist, oder sich aus dem sonstigen Inhalt klar ergibt, dass es sich um eine Dauerrechnung handelt. Zu den Folgezeiträumen vgl. Abschn. 14.5 Abs. 17 UStAE. Änderungen der erstmaligen E-Rechnung brauchen erst zu erfolgen, wenn sich die umsatzsteuerrechtlichen Rechnungspflichtangaben nach §§ 14, 14a UStG ändern (z. B. bei einer Mieterhöhung)29.

Wichtige Ausnahme bei Dauerrechnungen

Für vor dem 1.1.2027 als sonstige Rechnung erteilte Dauerrechnungen besteht keine Pflicht, zusätzlich eine E-Rechnung auszustellen, solange sich die Rechnungsangaben nicht ändern30.

Praxishinweise

Muss bei optierten Umsätzen überhaupt eine E-Rechnung erstellt werden?

Gerade bei Vermietungen stellt sich eine weitere Frage: Muss eine E-Rechnung erstellt werden, wenn der Umsatz steuerbefreit ist? Solange die Leistung z. B. nach § 4 Nr. 12 UStG steuerbefreit ist, erübrigt sich die E-Rechnungspflicht (keine E-Rechnungen für Leistungen, welche nach § 4 Nr. 8-29 UStG steuerbefreit sind). Doch was ist mit optierten Umsätzen (siehe auch separate Frage hierzu in diesem Kapitel). U. E. muss bei optierten Umsätzen eine E-Rechnung erstellt werden.

End- oder Restrechnung bei zuvor erteilten Voraus- und Anzahlungsrechnungen

In einer Endrechnung, mit der ein Unternehmer über die ausgeführte Leistung insgesamt abrechnet, sind die vor der Ausführung der Leistung vereinnahmten Entgelte oder Teilentgelte sowie die hierauf entfallenden Steuerbeträge abzusetzen, wenn über diese Entgelte oder Teilentgelte Rechnungen mit gesondertem Steuerausweis erteilt worden sind31. Statt einer Endrechnung kann auch eine Restrechnung erteilt werden32.

Derzeit sind die Anforderungen an eine Endrechnung noch nicht im strukturierten Teil einer E-Rechnung darstellbar. Es bietet sich in den fraglichen Fällen daher an, stattdessen eine Restrechnung zu stellen. Es wird aber vor dem Hintergrund der noch bestehenden technischen Einschränkungen nicht beanstandet, wenn in einer bis zum 31.12.2027 als E-Rechnung ausgestellten Endrechnung ein Anhang i. S. von Abschn. 14.8 Abs. 8 Nr. 2 UStAE als unstrukturierte Datei in der E-Rechnung enthalten ist. Der gesonderte Versand einer besonderen Zusammenstellung im Sinne von Abschn. 14.8 Abs. 8 Nr. 3 UStAE ist bei einer E-Rechnung hingegen nicht möglich33.

Muss eine E-Rechnung auch bei steuerfreien Umsätzen ausgestellt werden?

E-Rechnung und optierte Umsätze

Die E-Rechnungspflicht besteht nach § 14 Abs. 2 Satz 2 UStG nicht für Umsätze, welche nach § 4 Nr. 8-29 UStG steuerbefreit sind. U. E. muss bei nach § 9 UStG optierten Umsätzen jedoch eine E-Rechnung ausgestellt werden, wenn es sich um einen B2B-Umsatz zwischen Inländern handelt.

Muss über § 13b UStG Umsätze eine E-Rechnung erstellt werden?

E-Rechnung und §13b UStG

Sofern ein Inlands-B2B-Umsatz vorliegt, muss auch bei Fällen des § 13b UStG (z. B. Bauleistungen i. S. des § 13b Abs. 2 Nr. 4 UStG) eine E-Rechnung mit Hinweis auf die Steuerschuldumkehr (§ 14a Abs. 5 UStG) erstellt werden.

Welche Rechnungen sind von der E-Rechnungspflicht ausgenommen?

Keine E-Rechnungspflicht bei ...

Folgende Leistungen bzw. Rechnungen sind von der E-Rechnungspflicht ausgenommen:

- Maßgeblich für die Vereinfachung nach § 33 Satz 4 UStDV ist allein der Gesamtbetrag der Rechnung, auch sofern in einer Rechnung über mehrere Leistungen abgerechnet wird. Übersteigt der Gesamtbetrag der Rechnung 250 €, ist eine E-Rechnung auszustellen, auch wenn der Bruttobetrag des der Pflicht zur Erteilung einer E-Rechnung unterliegenden Anteils der abgerechneten Leistungen weniger als 250 € beträgt (z. B. bei auch mit abgerechneten bestimmten steuerfreien oder nicht steuerbaren Leistungen)35.

In welchem Zeitrahmen müssen E-Rechnungen ausgestellt werden?

Ausstellungsfrist bleibt unverändert

Es gilt weiterhin unverändert die Rechnungsausstellungsfrist des § 14 Abs. 2 UStG, d. h. auch E-Rechnungen müssen innerhalb von sechs Monaten nach Ausführung einer Leistung erstellt werden. Auf EU-Ebene ist gegenwärtig eine Verkürzung dieser Frist geplant. Dies ist aber noch Teil aktueller Diskussionen und rechtlich nicht umgesetzt.

Was passiert, wenn eine fehlerhafte E-Rechnung erstellt wurde?

Korrektur einer falschen E-Rechnung wird möglich sein

E-Rechnungen unterscheiden sich hier nicht von bisherigen Rechnungen, d. h. nach § 31 Abs. 5 UStDV sind diese berichtigungsfähig und im B2B-Bereich berichtigungspflichtig. Ggf. kann zusätzlich die Problematik entstehen, dass § 14c UStG die Berichtigung weiter einschränkt. Wurde beispielsweise die E-Rechnung an Unternehmer A adressiert, obgleich eigentlich Unternehmer B der Leistungsempfänger war oder wurde in einer E-Rechnung über eine falsche Leistung abgerechnet, liegen Fälle des § 14c Abs. 2 UStG vor. In solchen Fällen ist die vollständige Berichtigung und damit Exkulpation von § 14c Abs. 2 UStG zusätzlich von der Genehmigung der Finanzbehörde abhängig.

Wichtig ist, dass auch die Verwaltung36 davon ausgeht, dass der Rechnungsaussteller die ausgestellte E-Rechnung berichtigen kann. Für eine Rechnungsberichtigung gelten nach § 31 Abs. 5 Satz 3 UStDV die gleichen Anforderungen an Form und Inhalt wie in § 14 UStG. Daher muss die Berichtigung einer E-Rechnung ebenfalls in der für diese vorgeschriebenen Form (unter Verwendung des entsprechenden Rechnungstyps) erfolgen. Eine Übermittlung der fehlenden oder unzutreffenden Angaben in einer anderen Form ist nicht ausreichend. Eine wirksame Berichtigung wirkt unter den übrigen Voraussetzungen auf den Zeitpunkt der Ausstellung der ursprünglichen E-Rechnung zurück37. Zum Vorsteuerabzug aus einer nicht berichtigten E-Rechnung siehe vorstehend.

Altfälle auch ohne E-Rechnung korrigierbar

Für Umsätze, die vor dem 1.1.2025 ausgeführt worden sind, gilt keine Verpflichtung zur Verwendung einer E-Rechnung. Gleiches gilt für den Zeitraum, in dem die Übergangsregelungen nach § 27 Abs. 38 Satz 1 Nr. 1 bis 3 UStG in Anspruch genommen werden können. Daher kann eine Rechnungsberichtigung für solche Umsätze auch ohne Verwendung einer E-Rechnung erfolgen38.

In Fällen einer Änderung der Bemessungsgrundlage (§ 17 UStG) ist auch bei einer E-Rechnung eine Berichtigung des Steuerbetrags in der ursprünglichen Rechnung nicht erforderlich. Die E-Rechnung muss in derartigen Fällen daher nicht berichtigt werden. Dies betrifft z. B. nachträglich abgerechnete Rabatt- oder Bonusvereinbarungen auf Grundlage der Jahresabnahmemengen. In derartigen Fällen ist gem. § 14 Abs. 4 Satz 1 Nr. 7 UStG in der Rechnung nur darauf hinzuweisen, dass eine im Voraus vereinbarte Minderung des Entgelts besteht. Hierfür ist ein eindeutiger Verweis auf den Vertrag ausreichend. Die Belegaustauschpflicht in Fällen einer Änderung der Bemessungsgrundlage besteht nur in den in § 17 Abs. 4 UStG bezeichneten Fällen. Ein Beleg im Sinne von § 17 Abs. 4 UStG kann, muss aber nicht als umsatzsteuerliche Rechnung (und damit ggf. als E-Rechnung) ausgestellt werden39.

Was geschieht, wenn trotz Pflicht sich der Unternehmer weigert, eine E-Rechnung auszustellen?

Sanktionen bei Nichtbeachtung

Es besteht die gesetzliche Verpflichtung nach § 14 Abs. 2 UStG, d. h. der Leistungsempfänger kann zivilrechtlich das Abrechnen mittels E-Rechnung verlangen und durchsetzen. Andernfalls droht eine zivilrechtliche Haftung40.

Außerdem droht beim Nichtausstellen einer Rechnung eine Ordnungswidrigkeit inkl. Bußgeld von bis zu 5.000 € nach § 26a Abs. 2 Nr. 1 UStG, wobei rechtlich noch ungeklärt ist, ob das Ausstellen einer Rechnung im falschen Format (z. B. Papierrechnung statt E-Rechnung) einer Nichtausstellung gleichsteht. U. E. muss davon ausgegangen werden.

Was gilt bei juristischen Personen des öffentlichen Rechts in Bezug auf E-Rechnungen?

Für die Pflicht zur Erteilung einer E-Rechnung ist es unerheblich, ob die Leistung auf zivilrechtlicher oder öffentlich-rechtlicher Grundlage ausgeführt wird, solange über eine umsatzsteuerbare Lieferung oder sonstige Leistung abgerechnet wird. Unabhängig von einer Verpflichtung z. B. nach der ERechV des Bundes unterliegen daher auch juristische Personen des öffentlichen Rechts (jPöR) unter den übrigen Voraussetzungen - insbesondere Erbringung einer Leistung an einen anderen Unternehmer für dessen Unternehmen - der umsatzsteuerrechtlichen Pflicht zur Ausstellung und der Notwendigkeit zum Empfang einer E-Rechnung41.

Wird eine Leistung zu einem Teil im Rahmen des Unternehmens und zu einem anderen Teil aus dem nichtwirtschaftlichen Bereich i. e. S. einer jPöR ausgeführt, handelt es sich nicht um eine einheitliche Leistung, sondern um zwei umsatzsteuerrechtlich selbstständig zu beurteilende Vorgänge42. Besteht für die im Rahmen des Unternehmens ausgeführte Leistung die Pflicht zur Ausstellung einer E-Rechnung und werden diese beiden Leistungen in einer Rechnung abgerechnet, ist die Rechnung insgesamt als E-Rechnung zu erteilen43.

Unabhängig von der Höhe des in Anspruch zu nehmenden Vorsteuerabzugs ist bei Vorliegen der Voraussetzungen eine E-Rechnung an eine jPöR zu erteilen. Dies gilt ausdrücklich auch dann, wenn die Lieferung nach § 15 Abs. 1 Satz 2 UStG nicht als für das Unternehmen bezogen gilt oder die sonstige Leistung zu einem äußerst geringen Anteil für den unternehmerischen Bereich bezogen wird (z. B. 1,2 %)44.

Wie sind E-Rechnungen aufzubewahren?

Der strukturierte Teil einer E-Rechnung ist so aufzubewahren, dass dieser in seiner ursprünglichen Form vorliegt und die Anforderungen an die Unveränderbarkeit erfüllt werden. Eine maschinelle Auswertbarkeit seitens der Finanzverwaltung muss sichergestellt sein. Sofern in einem zusätzlich übersandten Dokument (z. B. Bildteil einer hybriden Rechnung) Aufzeichnungen enthalten sind, die für die Besteuerung von Bedeutung sind, z. B. Buchungsvermerke, sind diese ebenfalls so aufzubewahren, dass diese in ihrer ursprünglichen Form vorliegen und die Anforderungen an die Unveränderbarkeit erfüllt werden45.

Praxishinweis

Hinsichtlich der Aufbewahrungspflicht für sonstige Rechnungen wird auf das BMF-Schreiben vom 28.11.2019, BStBl 2019 I S. 1269, Rz. 130 ff. verwiesen.

Grundlage für Mandanten-Rundschreiben

Sollten Sie Ihre Mandanten per Rundschreiben zur Thematik E-Rechnung weiter informieren wollen, können Sie die nachfolgenden Passagen als Grundlage verwenden.

Sehr geehrte Mandantinnen und Mandanten, mit dem nachfolgenden Schreiben möchte ich Sie/möchten wir Sie über den aktuellen Stand der sog. E-Rechnungen informieren.

Grundlegende Informationen

Durch das Wachstumschancengesetz ist national zum 1.1.2025 die Verpflichtung eingeführt worden, bei Umsätzen zwischen im Inland ansässigen Unternehmen mit einer strukturierten elektronischen Rechnung abzurechnen. Dies ist die sog. E-Rechnung.

Bisher war die Ausstellung der Rechnung auf Papier vorrangig. Alternativ konnten sich die Vertragsparteien auf andere Formate wie z. B. PDF-Rechnungen einigen.

Dieser Vorrang für die papiergebundene Rechnung wird zum 1.1.2025 entfallen. Eine neue Form, die sog. E-Rechnung, wird zum Standard.

Was gilt nun neu ab 2025?

- Diese Pflicht zur E-Rechnung wird durch Übergangsregelungen begleitet. D. h. Sie müssen erst bis 1.1.2027 vollkommen auf E-Rechnungen umstellen. Die zum 1.1.2025 notwendigen Schritte sind minimal. Es genügt dem Grunde nach, wenn Sie am 1.1.2025 E-Rechnungen empfangen können. Hierzu genügt es, wenn Sie über eine E-Mail-Adresse verfügen. Mehr ist zunächst nicht notwendig.

- Die Pflicht zur E-Rechnung gilt nur, wenn Leistungen von im Inland ansässigen Unternehmen an im Inland ansässige Unternehmen erbracht werden. Wenn Sie z. B. eine Rechnung an Privatpersonen stellen, ändert sich für Sie gar nichts. Es ist aktuell keine E-Rechnungs-Pflicht vorgesehen bei Umsätzen, an denen Privatpersonen beteiligt sind. Auch wenn ein ausländischer Unternehmer beteiligt ist, gibt es aktuell keine Pflicht zur E-Rechnung.

Was ist für Sie wichtig?

Was bedeutet das für Sie konkret?

Optional können Sie folgende Passagen verwenden, sofern Sie DATEV Unternehmen online bei Ihren Mandanten einsetzen. Für die Richtigkeit dieser DATEV-spezifischen Aussagen übernehmen wir keine Garantie.

Welche Unterstützung bietet hier DATEV Unternehmen online?

Wenn Sie Unternehmen online bereits nutzen, muss lediglich Upload-Mail freigeschaltet werden. Beim Eingang von elektronischen Rechnungen leiten Sie die Rechnung einfach per E-Mail an eine eingerichtete Adresse weiter und die Rechnung kann bei uns im Büro über Unternehmen online in die Buchhaltung eingelesen werden.

Wenn Sie bereits DATEV nutzen, ist der Registrierungsprozess für die E-Rechnungsplattform einfach gestaltet und schnell erledigt. Sie gelangen über go.datev.de/e-rechnungsplattform-registrierung auf die Registrierungsstelle und wählen das Klickfeld „DATEV-Mitglied“ aus. Dann loggen Sie sich einfach mit Ihrem DATEV-Zugangsmedium ein. Nun beginnt der eigentliche Bestellprozess, indem zunächst ein Haken bei der E-Rechnungsplattform zu setzen ist. Alternativ kann hier zusätzlich das erste auf der Plattform verfügbare Produkt, die E-Rechnungsschreibung, mitbestellt werden.

In der nachfolgenden Maske werden die Organisationsdaten abgefragt, die bei Anmeldung mit bestellendem DATEV-Zugangsverfahren aber bereits automatisch hinterlegt sind. Diese müssen lediglich geprüft und ggf. ergänzt werden, bevor der Bestellvorgang abgeschlossen werden kann.

Nach der Registrierung lässt sich die DATEV E-Rechnungsplattform über https://e-rechnungsplattform.apps.datev.de aufrufen. Der Login erfolgt wieder über das gewünschte DATEV-Zugangsmedium.

Fußnoten anzeigen ↓

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 15.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 3, 7.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 16.

- [ ↑ ]Vgl. BMF, Schreiben v. 15.10.2024, Rz. 25.

- [ ↑ ]So auch BMF, Schreiben v. 2.10.2023 III C 2 - S 7287-a/23/10001:007, juris.

- [ ↑ ]Quelle: www.e-rechnung-bund.de/e-rechnung/unterschied-zwischen-papier-pdf-und-erechnung (Stand: 3.5.2024).

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 26.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 39; vgl. Abschn. 14c.1 Abs. 4 UStAE.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 40.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 28.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 6.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 30.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 31.

- [ ↑ ]Vgl. auch Abschn. 14c.1 Abs. 4 UStAE.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 32.

- [ ↑ ]Vgl. hierzu ausführlicher Langer/Artinger, DStR 2023 S. 905, Tz. III

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 36.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 64.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 56.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 56.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 57.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 58.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 59.

- [ ↑ ]Im Rahmen der sog. ViDA-Initative sollen auch für innergemeinschaftliche Umsätze nach und nach E-Rechnungspflichten eingeführt werden. Damit ist gegenwärtig nicht vor 2028 zu rechnen.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 17.

- [ ↑ ]So auch Langer/Artinger, DStR 2024 S. 905, Tz. 5.b

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 17.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 44.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 45.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 45.

- [ ↑ ]Vgl. § 14 Abs. 5 Satz 2 UStG und Abschn. 14.8 Abs. 7 bis 10 UStAE.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 47; vgl. Abschn. 14.8 Abs. 11 UStAE.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 48.

- [ ↑ ]Vgl. BMF, Schrieben v. 15.10.2024, Rz. 22 f.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 23.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 49.

- [ ↑ ]Vgl. BMF-Schreiben vom 18. September 2020, BStBl I S. 976.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 50.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 51.

- [ ↑ ]Vgl. OLG Brandenburg, Urteil v. 28.9.2006 12 U 46/06, DStRE 2007 S. 1453.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 52.

- [ ↑ ]Vgl. auch Abschn. 15.2c Abs. 4 UStAE.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 53.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 54.

- [ ↑ ]BMF, Schreiben v. 15.10.2024, Rz. 60. Vgl. weiterführend wegen der Einzelheiten hierzu BMF, Schreiben v. 28.11.2019, BStBl 2019 I S. 1269, Rn. 131 und 133.