- Verwaltungs-

anweisung: - BMF, Schreiben vom 8.8.2025 III C 3 - S 7117-j/21/10002 :004

- Fundstelle:

-

juris

- Gesetz:

- § 4 Nr. 14, 20, 21, 22 UStG , § 3a UStG , § 12 Abs. 2 Nr. 7 UStG

- Problemstellung:

- Wie werden Online-Veranstaltungen, Live-Streamings, Videoaufzeichnungen etc. umsatzsteuerrechtlich behandelt?

Nachfolgend stellen wir Ihnen die geläuterte Auffassung des BMF zu Online-Veranstaltungen (z. B. virtueller Konzertbesuch, Online-Seminare) dar. Eine Änderung ergibt sich vor allem im Bereich „Online-Live-Veranstaltung, welche parallel aufgezeichnet wird“. Daher wird diese Änderung primär dargestellt (Tz. 1). Bereits bekannte Ausführungen zur „reinen Online-Live-Veranstaltungen“ und sog. „vorproduzierten Inhalten“ (Videos) sind ab Tz. 2 im Beitrag enthalten.

| 1. | Online-Live-Veranstaltungen, welche parallel aufgezeichnet werden |

| 1.1 | Neuste Auffassung des BMF zu Online-Veranstaltungen, welche parallel aufzeichnet werden |

Umstrittenes BMF-Schreiben vom 29.4.2024

Mit einem umstrittenen Schreiben hatte sich das BMF mit Schreiben vom 29.4.20241 zur Thematik Leistungsort und Steuerbefreiungen bei Online-Veranstaltungen (z. B. virtueller Konzertbesuch, Online-Seminare) etc. geäußert. Wir berichteten ausführlich in:

Hauptproblem: Live- + Aufzeichnung nie befreit / ermäßigt

Die Hauptproblematik des ursprünglichen BMF-Schreibens war, dass Live-Online-Veranstaltungen, welche parallel aufgezeichnet wurden, bei Vorliegen einer einheitlichen Leistung als eigene Leistung sui generis qualifiziert wurden. Im Ergebnis war der Ort dieser Leistung nach den Grundregeln der § 3a Abs. 1, Abs. 2 UStG zu bestimmen und die Leistung konnte und keine Steuerbefreiung (z. B. nach § 4 Nr. 21, Nr. 22 UStG) oder Steuerermäßigung (z. B. § 12 Abs. 2 Nr. 7 UStG) fallen.

Zur Vermeidung der Problematik wurde empfohlen, dass bei einer Online-Veranstaltung, welche parallel aufgezeichnet und deren Aufzeichnung im Anschluss ohne Aufpreis an die Teilnehmer der Veranstaltung versendet wurde, ein Aufpreis für die Aufzeichnung verlangt werden sollte. So konnte der Live-Anteil (Leistung 1) steuerbefreit oder ermäßigt sein, die Aufzeichnung (Leistung 2) hingegen war voll steuerpflichtig. Problematisch dabei war, dass der Leistungsort dieser zwei Leistungen unterschiedlich bestimmt sein konnte.

BMF macht Rolle rückwärts

Dieses Vorgehen rief massive Kritik der Praxis hervor. Das BMF reagierte nun und veröffentlichte ein aktualisiertes Schreiben mit Datum 8.8.2025. Die umstrittene Auffassung zu parallelen Aufzeichnung wurde darin aufgegeben. Statt dessen heißt es nun in der Rz. 12: „Ob es sich bei der neben der Bereitstellung eines Live-Streams (mit und ohne Interaktionsmöglichkeit) angebotenen weiteren Leistung in Form einer Aufzeichnung, die zu einem späteren, vom Nutzer gewählten Zeitpunkt abgerufen werden kann, um eine selbständige, getrennt zu beurteilende Leistung oder - zusammen mit der Bereitstellung des Live-Streams - um eine einheitliche Leistung handelt, ist nach den allgemeinen Regelungen zur Einheitlichkeit der Leistung (vgl. Abschnitt 3.10 UStAE) zu beurteilen. Danach ist das Wesen des fraglichen Umsatzes zu ermitteln, um festzustellen, ob der Unternehmer dem Leistungsempfänger gegenüber mehrere selbständige Hauptleistungen oder eine einheitliche Leistung erbringt. Nach der Rechtsprechung ist dabei auf die Sicht des Durchschnittsverbrauchers abzustellen. Entscheidend ist der wirtschaftliche Gehalt der erbrachten Leistungen.“

Doch helfen tut dies in der Praxis wenig

Damit ist klar: Das BMF erfasst nun solche einheitlichen Leistungskombinationen aus Live-Veranstaltung und Aufzeichnung nicht mehr als Leistung sui generis, sondern ordnet diese entweder der Fallgruppe „Live-Veranstaltung“ (hier Befreiung und Steuerermäßigung möglich) oder der Fallgruppe „vorproduzierte Inhalte“ (hier keine Befreiung und keine Steuerermäßigung möglich) zu. Das Problem der Praxis: Welche Gruppe ist nun einschlägig? Das BMF verweist hier lapidar auf die „Sicht des Durchschnittsverbrauchers“. Damit ist Streit in der Praxis vorprogrammiert.

Schematische Übersicht

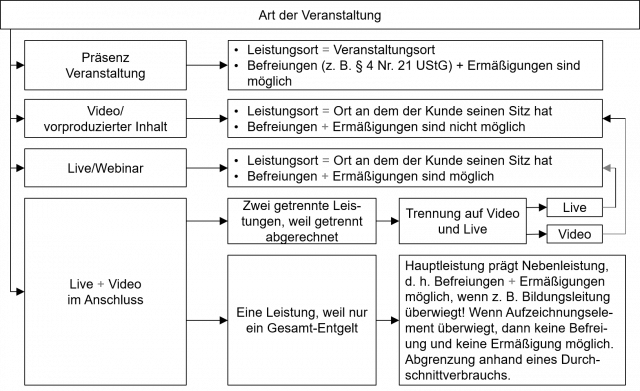

Zusammenfassend gilt nun nach dem neuen BMF-Schreiben:

| 1.2 | Zeitliche Anwendung der neuen Grundsätze |

Übergangsfrist bis 31.12.2025

Aus praktischer Sicht lästig: Viele haben nach dem o. g. BMF-Schreiben vom 29.4.2024 reagiert und Aufzeichnungen aufpreispflichtig abgerechnet. Diese können nun die „Rolle rückwärts“ machen. Das BMF gewährt auch deswegen in seinem Schreiben vom 8.8.2025 eine (u. E. viel zu kurze) Übergangsfrist bis 31.12.2025. Es wird demnach nicht beanstandet, wenn die Grundsätze des Schreibens vom 29.4.2024 noch bis Ende des Jahres angewendet werden. Dann muss jedoch umgestellt werden.

Praxishinweis

Für die Praxis bedeutet das: Mandanten, welche Online-Veranstaltungen ausführen, müssen ihre Leistungen bis Ende des Jahres neu beurteilen.

| 1.3 | Kritik an der BMF-Äußerung |

Widerspricht sich das BMF selbst?

U. E. ist auch das aktualisierte BMF-Schreiben vom 8.8.2025 nicht abschließend durchdacht. Eine Vereinheitlichung mit dem geplanten BMF-Schreiben zur neuen Bildungsleistungsbefreiung des § 4 Nr. 21 UStG hätte gutgetan - oder die Aussage, dass das BMF vom 8.8.2025 nicht für Bildungsleistungen gilt2. Denn im nicht öffentlichen Entwurf zum BMF-Schreiben vom § 4 Nr. 21 UStG wird u. a. ausgeführt: „Lehrgänge und Streaming-Angebote, die nach dem Fernunterrichtsschutzgesetz zugelassen sind, sind als Unterrichtsleistungen steuerfrei.“3 Das macht wenig Sinn, wenn das BMF im Schreiben vom 8.8.2025 in Rz. 5 davon ausgeht, dass reine Aufzeichnungen (vgl. vorproduzierte Inhalt) nicht nach § 4 Nr. 21 UStG befreit sein können. Was gilt nun, wenn ein Lehrgang mit hauptsächlich vorproduzierten Inhalten vorliegt, welcher nach dem Fernunterrichtsschutzgesetz zugelassen / zertifiziert ist? Unterstellt, der BMF-Entwurf zu § 4 Nr. 21 UStG enthält auch final die o. g. Aussage zum Fernunterrichtsschutzgesetz, gilt diese dann wegen den BMF-Ausführungen zum § 4 Nr. 21 UStG als befreit oder wegen den BMF-Ausführungen im aktuellen Schreiben vom 8.8.2025 als steuerpflichtig? Der betroffene Unternehmer bleibt verunsichert zurück.

Mit dem Fernunterrichtsschutzgesetz öffnen wir die Büchse der Pandora

Wer dann noch im Koalitionsvertrag der aktuellen Regierung4 liest, dass die Regierung das Fernunterrichtsschutzgesetz modernisieren will, ist noch mehr frustriert oder verunsichert. Am liebsten möchte man dann gar nicht wissen, dass der BGH jüngst in einem kontrovers diskutierten Urteil5 das Fernunterrichtsschutzgesetz auch noch auf den B2B-Bereich ausgedehnt hat und die Rechtsprechung zum Fernunterrichtsschutzgesetz maximal uneinheitlich ist6. Die Rechtslage in diesem Bereich ist mit „unklar“ noch maximal beschönigend umschrieben.

Es bleibt die Hoffnung, dass der Gesetzgeber das Fernunterrichtsschutzgesetz zeitnah modernisiert und das BMF sein Schreiben vom 8.8.2025 und das geplante Schreiben zum § 4 Nr. 21 UStG harmonisiert und klarstellt, wie in der Praxis zu handeln ist. Ratsam wäre es vor allem, wenn das Steuerrecht (hier § 4 Nr. 21 UStG) nicht an außersteuerliche Normen (hier Fernunterrichtsschutzgesetz) anknüpft; welche unsinnigen Blüten das Treiben kann, ist leicht zu verstehen, wenn man beispielsweise im Lohnbereich in § 8 Abs. 1 EStG einen Verweis auf das Zahlungsdiensteaufsichtsgesetz macht. Auch hier war es u. E. nicht klug, auf eine außersteuerliche Norm abzustellen.

Final bleibt die frustrierende Frage (oder Erkenntnis): Wie soll in diesem Bereich seriös beraten werden?

| 2. | Grundlegende Systematik bei Veranstaltungsleistungen |

Durch das Schreiben vom 8.8.2025 unverändert bleibt die grundsätzliche Systematik des BMF. Um diese Leistungen umsatzsteuerrechtlich zutreffend zu erfassen, muss differenziert werden zwischen

Die nachfolgenden Ausführungen galten bereits zum BMF-Schreiben vom 29.4.2024 und gelten auch zum BMF-Schreiben vom 8.8.2025 unverändert fort.

| 3. | Präsenzveranstaltung |

Bei Präsenz ändert sich nichts

Die Grundsätze dieser Veranstaltungsformen gelten unverändert. Zusammengefasst ist der Ort solcher Leistungen am Veranstaltungsort (bei B2B gem. § 3a Abs. 3 Nr. 5 UStG, bei B2C gem. § 3a Abs. 3 Nr. 3 UStG; insbesondere gilt § 3a Abs. 2 UStG nicht).

Praxishinweis

Details finden Sie in BerP 11/2021 S. 687 bzw. Immer aktuell II/2022 S. 84 auf Neufang Online. Zur Vermeidung von Wiederholungen wird auf die dortigen Ausführungen verwiesen.

| 4. | Video-Abrufe/Vorproduzierte Inhalte |

| 4.1 | Kurzfassung |

Video ist grundsätzlich steuerpflichtig im Bestimmungsort

Die Bereitstellung von vorproduzierten Inhalten gilt bzgl. des Leistungsortes das Bestimmungslandprinzip (Sitz des Kunden). Diese Leistungen sind zu 19 % steuerpflichtig.

| 4.2 | Detaillierte Betrachtung |

| 4.2.1 | Leistungsort |

Werden Medien vorproduziert - z. B. die Video-Seminare, die Sie unter https://neufang-akademie.de/videos käuflich erwerben oder unter Neufang Online im Menüpunkt „Videos“ abrufen können -, handelt es sich um eine auf elektronischem Weg erbrachte sonstige Leistung, deren Leistungs-Ort nach § 3a Abs. 5 Satz 2 Nr. 3 UStG bei B2C-Leistungen und nach § 3a Abs. 2 UStG im B2B-Bereich zu bestimmen ist. Beides führt zum Bestimmungslandprinzip (Ausnahme: Bagatellschwelle i. H. von 10.000 € Umsatz in § 3a Abs. 5 UStG).

Praxishinweis

Werden vorproduzierte Inhalte parallel und zeitgleich durch einen Rundfunk- oder Fernsehsender verbreitet, liegt eine Leistung i. S. des § 3a Abs. 5 Satz 2 Nr. 2 UStG vor, welche i. d. Regel gleich zu behandeln ist. Unterschiede ergeben sich bei Drittlands-Unternehmern gem. § 3a Abs. 6 Nr. 3 UStG.

| 4.2.2 | Steuerbefreiung |

Videos sind nicht steuerbefreit

Für Video-Abrufe/vorproduzierte Inhalte kommt die Steuerbefreiung nicht in Betracht. Die Verwaltung schließt insbesondere folgende Befreiungen für vorproduzierten Inhalt explizit aus:

Praxishinweis

Auch Lern-App nicht steuerfrei

Auch Onlineübungen und Onlineklausuren mit automatisiert generierter Rückmeldung, wie sie zum Beispiel mit Lern-Apps oder auf Lernplattformen bereitgestellt werden, sind von § 4 Nr. 21 und Nr. 22 UStG (mangels Interaktion mit dem Lernenden) ausgeschlossen7.

| 4.2.3 | Steuersatz |

Keine Steuerermäßigung

Die Anwendung des ermäßigten Steuersatzes nach § 12 Abs. 2 Nr. 14 UStG (z. B. Hörbücher o. ä.) ist nicht einschlägig, weil Veröffentlichungen, die vollständig oder im Wesentlichen aus Videoinhalten oder hörbarer Musik bestehen, hiervon ausgenommen sind. Auch andere Ermäßigungen sind nicht einschlägig.

| 5. | Live-Streaming |

Nur reines Live-Streaming

Vorab ist Folgendes wichtig: Unter diese Fallgruppe fallen nur Online-Veranstaltungen, die ausschließlich in Echtzeit stattfinden, also nicht parallel aufgezeichnet und anschließend weiterverwertet werden. Siehe hierzu Tz. 1.

Praxishinweis

Was gilt bei hybriden Veranstaltungen?

Wenn der Live-Stream als sog. hybride Veranstaltung auch parallel zu einer „Vor-Ort“-Veranstaltung stattfindet, ist die Beurteilung identisch wie bei einem reinen Live-Stream8. Im Detail ist diese BMF-Meinung u. E. jedoch falsch, denn der Ort des Live-Streams richtet sich im B2C-Bereich nach dem Wohnort des Empfängers, bei der Präsenz-Veranstaltung nach dem Ort der Leistungserbringung (also beim Veranstalter).

| 5.1 | Kurzfassung |

Leistung am Sitzort des Empfängers, Befreiung und Ermäßigung möglich

Der Ort des Live-Streamings ist der Sitzort des Empfängers (auch bei B2C!). Eine Steuerbefreiung nach § 4 Nr. 14, 20, 21, 22 UStG ist möglich. Ebenso die ermäßigte Besteuerung z. B. nach § 12 Abs. 2 Nr. 7 UStG. Dies gilt aber nur, wenn nicht parallel aufgezeichnet wird!

| 5.2 | Detaillierte Betrachtung |

| 5.2.1 | Leistungsort |

Ort beim Empfänger

Bei Leistungen, die digital mittels Streaming erbracht werden, aber eine Interaktion (z. B. mittels Chats, über Button-Funktionen oder soziale Netzwerke) ermöglichen9, bestimmt sich der Leistungsort nach § 3a Abs. 3 Nr. 3 Buchstabe a UStG. Es gilt damit der Ort der Leistungserbringung. Dies ist - dem BMF zur Folge - bei der B2C-Leistung der Ort, an dem der Leistungsempfänger seinen Wohnsitz, seinen gewöhnlichen Aufenthaltsort oder seinen Sitz hat. Nicht der Ort, von dem aus gestreamt wird! Damit muss ggf. im Ausland Steuer abgeführt werden. Der OSS des § 18j UStG hilft hier nicht, denn dieser gilt nach § 18j Abs. 1 Nr. 2 UStG nur für Leistungen i. S. des § 3a Abs. 5 UStG, nicht aber i. S. des § 3a Abs. 3 UStG. Das ist in der Praxis ein Problem.

Praxishinweise

Bei B2B ggf. § 13b UStG

Status B2C oder B2B muss abgefragt werden

| 5.2.2 | Steuerbefreiung |

Steuerbefreiung bei Stream/Webinar/ Online-Meeting möglich

Live-Streaming-Angebote können

Praxishinweis

„Live“ und „vor Ort“ wird gleichgestellt

Die Verwaltung stellt Live-Streamings damit Präsenz-Veranstaltungen gleich. Sofern bei einer Präsenz-Veranstaltung eine andere Befreiung einschlägig ist, kann diese grundsätzlich auch bei Live-Streaming in Anspruch genommen werden.

| 5.2.3 | Steuersatz |

Steuersatz kann bei Stream ermäßigt sein

Sofern die Umsätze nicht von einer nach § 4 Nr. 20 UStG begünstigten Einrichtung erbracht werden, kommt für den Verkauf einer digitalen Eintrittsberechtigung zu einem Live-Streaming-Angebot die Steuersatzermäßigung nach § 12 Abs. 2 Nr. 7 Buchstabe a UStG (Kultur-Veranstaltungen) in Betracht. Auch andere Ermäßigungen wären denkbar. Das Live-Streaming steht der Präsenz-Veranstaltung insofern gleich.

Praxishinweis

Gerade im Bereich von Kultur-Veranstaltungen (z. B. Konzerte) kommt es vor, dass deren digitale Bereitstellung auch über externe Veranstaltungsportale oder andere Dritte erfolgt. Hier können - je nach Auftreten im eigenen oder fremden Namen - Dienstleistungskommissionen i. S. des § 3 Abs. 11 oder Abs. 11a UStG in Betracht kommen. Insoweit wird auf die Rz. 9-11 des o. g. BMF-Schreibens verwiesen.

| 6. | Mischfälle: Live-Streaming wird im Anschluss als Aufzeichnung zur Verfügung gestellt |

| 6.1 | Grundfrage: Eine oder zwei Leistungen? |

Technisch unproblematisch möglich ist die Bereitstellung eines gestreamten Inhalts im Anschluss als Video. Dies ist häufig ein „Zusatz-Service“, der kostenpflichtig oder gar kostenfrei dem Kunden eines Live-Webinars angeboten wird.

Kernfrage: Video und Stream als eine Gesamt- oder zwei getrennte Leistungen

Kann eine solche Aufzeichnung eines Live-Streams später zu einem vom Nutzer gewählten Zeitpunkt abgerufen werden, muss differenziert werden, ob es sich

Entscheidend: Video „kostenfrei“ oder „kostenpflichtig“

Kriterium hierfür ist, ob für den Abruf des Videos ein Zusatz-Entgelt/Aufpreis verlangt wird.

Praxishinweis

Eigenes Aufzeichnen zählt nicht

Zeichnet der Teilnehmer (ggf. entgegen den Teilnahmebedingungen) einen Live-Stream technisch selbst auf (Bildschirmaufnahme), liegt kein solcher Mischumsatz vor. Es gelten sodann die Regelungen der Tz. 4.

| 6.2 | Zwei getrennte Leistungen |

Falls dieses Zusatz-Entgelt verlangt wird, liegen zwei eigenständige Leistungen vor, die getrennt nach den Grundsätzen der Tz. 4 und Tz. 5 zu beurteilen sind. Damit gelten systematisch zwei komplett unterschiedliche Lösungen. Sofern die Leistung zum Regelsteuersatz steuerpflichtig ist, ist dies ein überschaubares praktisches Problem.

| 6.3 | Eine Gesamtleistung |

Mischleistung ist nicht befreit/ermäßigt

Zur Vermeidung von Wiederholungen wird insoweit auf Tz. 1 verwiesen.

| 7. | Was ist in der Praxis zu tun? |

Sollte Ihr Mandant Streaming-Leistungen mit oder ohne Aufzeichnungen anbieten, prüfen Sie bitte deren Behandlung gem. dem vorstehenden BMF-Schreiben.

Fußnoten anzeigen ↓

- [ ↑ ]BMF, Schreiben v. 29.4.2024 III C 3 - S 7117-j/21/10002 :004, BStBl 2024 I S. 726.

- [ ↑ ]In Rz. 13 des BMF-Schreibens v. 8.8.2025 wird jedoch explizit ausgesagt, dass das BMF-Schreiben v. 8.8.2025 auch für § 4 Nr. 21 UStG gilt.

- [ ↑ ]Geplanter Abschn. 4.21.1. Abs. 1 Satz 9 UStAE-E.

- [ ↑ ]Abrufbar unter: www.koalitionsvertrag2025.de/sites/www.koalitionsvertrag2025.de/files/koav_2025.pdf (Stand: 18.8.2025), dort Zeile 2402.

- [ ↑ ]BGH, Urteil v. 12.6.2025 III ZR 109/24, juris.

- [ ↑ ]Vgl. zu einer guten Zusammenfassung Wu/Zugmaier, DStR 2025 S. 1886.

- [ ↑ ]Abschn. 4.21.2 Abs. 2 Satz 9 UStAE.

- [ ↑ ]Abschn. 3a.6 Abs. 2b Satz 1 UStAE.

- [ ↑ ]Nach Auffassung des o. g. BMF-Schreibens ist bereits das reine „Zuhören“ eine Interaktion; wir halten die Möglichkeit der Interaktion aber für wichtig - und technisch unproblematisch.